L’or est considéré comme la matière première refuge par excellence des marchés. C’est en effet le métal précieux dont les quantités et la production mondiale varient peu et vers lequel se tournent les investisseurs lors de situations tendues sur d’autres secteurs plus volatiles. Aussi, comme l’illustrait Charles de Gaulle au XXème siècle, « Nous tenons donc pour nécessaire que les échanges internationaux s’établissent, comme c’était le cas avant les grands malheurs du monde, sur une base monétaire indiscutable et qui ne porte la marque d’aucun pays en particulier. Quelle base ? En vérité, on ne voit pas qu’à cet égard il puisse y avoir de critère, d’étalon, autres que l’or. Eh oui ! L’or, qui ne change pas de nature, qui se met, indifféremment, en barres, en lingots ou en pièces, qui n’a pas de nationalité, qui est tenu, éternellement et universellement, comme la valeur inaltérable et fiduciaire par excellence. »

En effet, l’or est corrélé à tellement de facteurs différents qu’il en devient presque totalement indépendant lui-même. Théoriquement en tout cas, plusieurs données exogènes au cours de l’or ont une influence sur son évolution.

- Tout d’abord, la monnaie – surtout le dollar, monnaie étalon pour l’or comme pour bon nombre de matières premières – joue un rôle essentiel sur le prix de l’or. En effet, si la monnaie se dévalue comme c’est le cas dans la zone Euro depuis l’annonce par la BCE du début de sa stratégie de QE (Quantitative Easing, ou injection de liquidités dans l’économie), une même quantité d’or devient logiquement plus chère. Parallèlement, aux Etats-Unis la fin de la stratégie de QE et l’approche d’une rehausse des taux par la FED entraine une remontée du dollar, conférant à l’or un biais haussier.

- Ensuite, la variation des taux d’intérêt rendant plus ou moins attrayants les placements en banques ou en bourse, une variation inverse s’observe là aussi de facto sur l’attrait des placements en or et donc sur l’état de la demande.

- De plus, l’or est considéré comme la valeur refuge par excellence. Cet actif présente la particularité de survivre aux crises alors que tout actif ne peut assurer la même stabilité. Ainsi, lors des crises économiques, financières ou géopolitiques où l’avenir semble incertain, l’or devient-il très prisé et son prix s’en ressent. Il aurait donc tendance à s’opposer aux fluctuations du marché et à s’apprécier les jours où l’actualité se dégrade, comme on a pu le constater la semaine dernière lors du raid de l’Arabie Saoudite sur le Yémen. Etant donné que les principaux enjeux diplomatiques de la planète concernent l’énergie, on peut en effet observer une certaine corrélation entre l’or jaune et l’or noir.

Depuis le début de l’année 2016, la monnaie dorée affiche un bilan de +20% environ (au mois d’octobre). Cette bonne performance s’explique par la méfiance des investisseurs par rapport aux valeurs boursières, et par la montée de l’incertitude générée par les annonces de la BCE (Banque Centrale Européenne) et de la Fed (Réserve Fédérale des Etats-Unis). En tant que valeur refuge, l’or prospère quand les marchés se resserrent, c’est ce que l’on peut constater au mois d’octobre 2016. La volatilité des marchés a fait fuir les investisseurs qui sont venus se mettre à couvert dans une valeur sûre, l’or.

Le dollar, lui, continue de tergiverser avec un prix autour des 1,12 contre euro, se retrouvant par ailleurs à son taux le plus haut depuis 1985 face à la livre anglaise (soit sous les 1,24 actuellement). Historiquement, la relation entre la monnaie américaine et l’or est inverse. C’est donc logiquement que l’or a chuté ces derniers jours pour passer sous la barre des 1 300$ l’once. Les analystes prévoient même une fin d’année mouvementée pour le précieux métal. Un signal pour la Fed ?

SI l’on en croit les attentes vis-à-vis des banques centrales, une hausse des taux est à prévoir. Cela voudrait dire que les marchés sont attendus à la hausse pour le dernier trimestre de l’année 2016. La corrélation négative entre l’état de santé des principaux marchés boursiers et le cours de l’once d’or nous indique qu’une méfiance particulière est à prévoir quant à l’investissement dans la monnaie jaune. D’ailleurs, les analystes chez Deutsche Bank dénotent une surévaluation du cours de l’or de l’ordre de 25% ! C’est donc après un fort début d’année pour l’or, une situation plus hasardeuse pour la fin de 2016.

Après ces quelques précisions fondamentales et macroéconomiques utiles, intéressons-nous plus particulièrement à la partie graphique et technique…

Correction technique ou reprise de la consolidation de LT ?!

GRAPHIQUE DE LONG TERME :

Que voit-on d’abord de si révélateur sur le graphique de LT ci-dessus pris en base mensuelle sur les quarante dernières années ?

La réponse était déjà dans notre introduction fondamentale, à savoir que l’or, de part son attribut de « valeur refuge », est bel et bien un indicateur de contre-tendance des indices sur le long terme. Décryptage en 4 phases (indiquées ci-dessus sur notre schéma en blanc sur gris) :

- Avant les années 1980 : l’or en grande pompe

On le voit en effet aisément d’un coup d’œil, l’or se portait à merveille dans les années 1970, l’once allant même jusqu’à prendre 770% au meilleure de sa forme ! Durant la même période, les indices majeurs stagnaient plus ou moins, le CAC40, lui, n’existant pas (puisqu’il a été créé en 1987 en effet).

2. Des années 1980 aux années 2000 : l’or consolide

Comme on peut là aussi le voir facilement, durant une vingtaine d’années, les cours de l’or n’ont cessé de tergiverser au sein d’un large triangle de consolidation (noté ABCDE ci-dessus) sans grande amplitude de mouvement. Pendant ce temps là, les indices explosaient littéralement, le CAC s’adjugeant 235% pour finir à quelques points de la fameuse barre des 7 000.

3. Des années 2000 à septembre 2011 : l’or explose

A l’instar des année d’avant les années 1980 mais, cette fois, dans un contexte bien plus complexe et difficile, l’or s’envole à nouveau durant une bonne décennie pour, cette fois, afficher au compteur un bon de plus de 650% lui permettant d’arriver à quelques encablures de la barre des 2 000 dollars de l’once. En parallèle, initiée par la fameuse bulle internet puis parachevés par la non moins fameuse crise du subprime, les indices s’effondrent et entrent en phase de consolidation prolongée, sans retrouver de véritable tendance, à l’image du CAC qui périclite.

4. Depuis septembre 2011 : l’or corrige à nouveau

Après avoir en effet battu record sur record, l’once d’or a marqué un nouveau temps d’arrêt, allant jusqu’à reperdre près de 40% de son prix ces dernières années. On ne sera pas surpris de remarquer que, durant le même temps, les indices en général, et le CAC en particulier, ont retrouvé une tendance haussière et ce, malgré des conjonctures très défavorables. La question est donc ici naturellement de savoir si cette phase corrective sur l’or est terminée, tout comme de savoir si la hausse des indices touche ou non à sa fin. Nous entreprendrons de répondre à cette question un peu plus tard dans ce même article…

Il nous faut ajouter à cela la situation depuis début 2016, où les indices se sont effondrés pendant que l’or rebondissait nettement, avant d’en arriver à la phase actuelle, avec une nouvelle correction du métal précieux et un regain des indices.

Nous avons donc dans un premier temps très clairement démontré que les cours de l’or, sur les grandes tendances de long terme, évoluent en effet à contre-courant parfait des indices en général. Postulat donc intéressant à noter et à retenir.

Attardons-nous maintenant sur le graphique de plus court terme afin de voir d’un peu plus près où est-ce que nous en sommes et de positionner nos balises techniques qui pourront valider/invalider le scenario de retournement ou de rebond.

GRAPHIQUE DE MOYEN TERME :

– État des lieux

Comme on peut le voir sur le graphique ci-dessus et comme nous l’avons déjà énoncé, les cours de l’once d’or sont, depuis les sommets de septembre 2011, dans une vaste phase de consolidation. Celle-ci peut s’analyser en quatre temps : d’abord, jusqu’en octobre 2012, un premier temps de tergiversations qui ont trouvé des seuils clés de support (autour des 1 535$) et de résistance (vers les 1 800$) ; ensuite, d’octobre 2012 à juin 2013, une forte phase de baisse sans appel, surtout après la très franche cassure du seuil de support en question, en avril 2013, qui a donc vu les cours s’effondrer littéralement en deux jours à peine avant de reprendre leur chute régulière ; puis, entre juin 2013 et février dernier, de nouvelles tergiversations qui prennent place au sein d’un canal légèrement descendant; enfin, depuis décembre 2015 et avec validation en février dernier (voir cercle vert sur le graphique), un rebond de plus de 20% avec une correction actuelle qui devrait rester technique.

– Pronostic & stratégie

La situation est loin d’être claire, et les mouvements irréguliers et erratiques, dans un sens comme dans l’autre, de ces derniers mois le confirment. Cependant, nous continuons de privilégier, avec prudence, le biais haussier. Aussi, sans écarter une poursuite de la correction actuelle vers les 1 210$ et tant que le support clé des 1 170$ n’est pas nettement enfoncé, un reprise haussière vers les fameux 1 530$ reste attendue. La franche cassure de ce niveau induirait un nouveau potentiel de hausse qui pourrait bien ramener les cours de l’once vers de nouveaux plus-hauts historiques un second temps.

Alternativement en revanche, le net passage au-dessous des 1 170$ conduirait tout droit au test des du seuil psychologique majeur des 1 000$ en amont d’une plus forte dégradation possible.

Comment optimiser sa stratégie en jouant ce scénario ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe chez la plupart des émetteurs des turbos permettant d’intervenir sur cette matière première phare de l’actualité. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

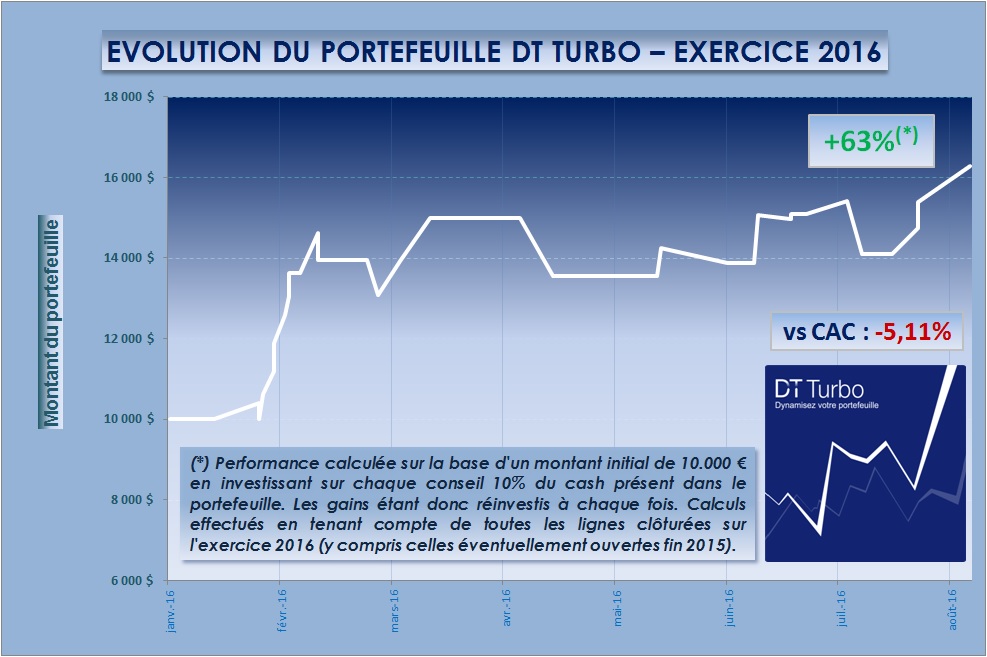

Voici, pour vous convaincre si besoin, le tableau des performances consolidées sur l’exercice 2016 actuel :

Des résultats qui se passent de commentaires !

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée remise à jour récemment afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

A bon entendeur…

Marc Dagher, avec l’aide de Benjamin Brothier

Twitter : @daghertrading

Facebook : DT Expert

Youtube : DT Expert