L’USD/JPY est la deuxième paire la plus traitée sur le marché des changes (Forex), derrière l’EUR/USD. Cette fréquence des échanges s’explique d’une part par la forte internationalisation des marchés américains et japonais, mais également par le caractère refuge de ces deux devises. Une devise dite refuge est une devise qui assure aux investisseurs une certaine stabilité en continu, mais surtout une sécurité en temps de crise.

Cependant, le Japon et les Etats-Unis sont deux pays dont la dette publique dépasse le montant annuel de leur PIB. Ainsi, le Japon et les Etats-Unis détiennent-ils une dette représentant respectivement 245% et 107% de leurs PIB. Comment des monnaies telles que le Yen et le Dollar peuvent-elles justifier leurs statuts de devises refuges ? Tout simplement car, bien que leur dette publique se soit dégradée, la probabilité de défaut de ces deux états souverains, disposant de la capacité d’imprimer leur propre monnaie, semble très peu probable. De plus, dans le cas japonais, la dette publique est détenue à 92% par des investisseurs locaux. Autrement dit, il existe un paradoxe nippon : celui qui subit le coût de la dette est celui qui la détient. Les créanciers japonais ont confiance en leur pays, et financent en grande partie une dette qu’ils espèrent faire diminuer un jour. Le Japon ne subit ainsi pas la pression d’investisseurs étrangers pour le remboursement de sa dette.

En cas de crise et lorsque la volatilité est accrue sur les marchés boursiers, les valeurs refuges tels que le Dollar ou le Yen sont souvent recherchées comme sous-jacents de garantie.

Ainsi, depuis le scandale des subprimes, le Yen s’est considérablement apprécié, pour gagner jusqu’à 60% face au Dollar entre 2007 et 2012. Cette devise fait partie de la liste des « grands gagnants » issue des retombées de cette crise. La stratégie acheteuse sur le Yen s’est depuis estompée, la BoJ (Bank of Japan) ayant eu recours à la dépréciation volontaire de sa monnaie pour favoriser sa politique accommodante aux entreprises et la maîtrise de son inflation. Une reprise de la stratégie acheteuse sur le Yen reste cependant possible en cas d’aversion au risque due à une baisse des marchés actions internationaux, et d’une éventuelle reprise de la hausse de l’inflation au Japon.

Maintenant, il nous paraît intéressant de voir ce que l’étude graphique nous apprend…

Forte correction imminente, et tendance LT toujours haussière

Comme on peut aisément le voir sur le graphique ci-dessus, sur le très long terme, les cours de l’USDJPY évoluent sans véritable tendance de fond, et ce depuis au moins 20 ans déjà !

A plus court terme cependant, on s’attardera sur le net rebond initié en octobre 2011 qui est venu très fermement mettre un terme à la phase de baisse précédente qui avait pris place en même temps que la fameuse crise du subprime à l’été 2007.

L’observation de ce rebond permet de voir des vagues de hausses très marquées, avec des phases correctives intermédiaires en forme de triangles : ce qui confère un schéma traditionnel en cinq temps. La véritable question est aujourd’hui de savoir si la cinquième vague est achevée ou s’il manque encore un dernier élan haussier avant l’inévitable consolidation majeure attendue ?

Difficile de véritablement se prononcer mais quelques facteurs, dont un RSI présentant notamment une divergence baissière, plaideraient davantage pour le scénario négatif immédiat, à l’avantage donc du Yen sur le Dollar.

Pronostic et niveaux à surveiller

Sans écarter la possibilité d’une reprise haussière limitée et tant que notre point pivot situé sur les 107,00 (oblique de résistance LT) n’est pas nettement dépassé, une forte consolidation est attendue en direction de l’objectif de correction principal situé sur la zone des 91,50 (juste milieu de Finonacci entre 38,2% et 50% de retracement du grand rebond). Scénario à confirmer toutefois par l’enfoncement de la zone de support intermédiaire située sur le seuil psychologique des 100,00.

Alternativement en revanche, le franc dépassement des 107,00 conduirait à une plus large poursuite du rebond avec un premier objectif sur la projection à 118,00.

Stratégiquement, comment faire ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe plusieurs turbos permettant d’intervenir à la baisse sur la paire USD/JPY. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

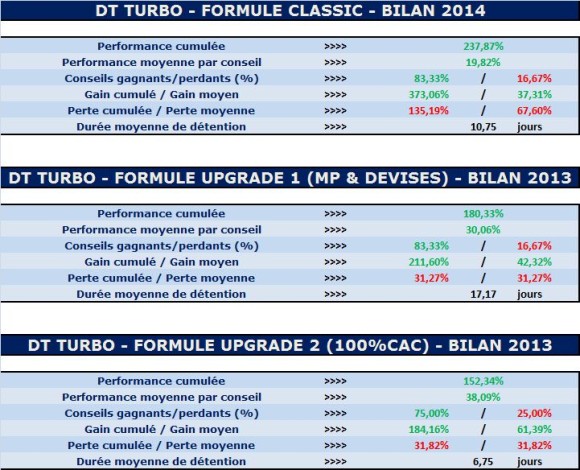

Pour l’heure, laissez-nous vous présenter les bilans 2013/2014 de chacune de nos trois formules de notre service de conseils clés en main DT Turbo :

Des tableaux qui se passent de commentaires !

Nous rappelons d’ailleurs à ce sujet que nous affichons en permanence et en toute transparence ces performances sur la page d’accueil de notre site Dagher Trading.

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Nous vous remercions par ailleurs de votre confiance renouvelée et ferons tout pour continuer à vous satisfaire.

A bon entendeur…

Marc Dagher

Suivez-nous sur Twitter : @daghertrading