SPECIAL MATIERES PREMIERES – L’or noir broie encore du noir…

L’Opep, organisme réunissant les principaux pays producteurs de pétrole, se trouve aujourd’hui dans une situation tendue. Des voix s’élèvent en effet pour réclamer une baisse des quotas donc des niveaux de production de brut afin de donner un peu de répit à ces mêmes membres. Hormis le Qatar et le Koweit, tous les pays producteurs de pétrole vendent à perte.

Cette stratégie de maintien d’un niveau de production malgré le ralentissement de l’économie mondiale traduit la volonté d’une partie de l’Opep – notamment les monarchies du Golf, et l’Arabie Saoudite en particulier (cette dernière ayant augmenté sa production de 2 millions de barils/jour cette année) – d’asphyxier le développement de l’offshore profond et de l’industrie nord-américaine du schiste. Cette prise de position a donc naturellement entraîné une baisse des prix du baril de pétrole : autour des 49 dollars aujourd’hui (pour le Brent) après avoir atteint un plus-bas fin août vers les 43 dollars mais surtout, après avoir encaissé une dévaluation sur un an de près de 45% !

Cette baisse brutale des cours est en fait le reflet d’un déséquilibre entre l’offre et la demande. La production de pétrole mondiale augmente plus vite que la demande, notamment avec le pétrole de schiste.

S’ajoute à cet élément important trois nouvelles récentes :

- D’une part, d’après le dernier rapport hebdomadaire dévoilé par le Département à l’Energie américain, les stocks commerciaux de brut, hors réserve stratégique, ont augmenté de 3,4 millions de barils lors de la semaine close au 23 octobre, à 480 millions de barils. Les stocks restent proches de leur niveau le plus élevé à cette période de l’année depuis au moins 80 ans !

- D’autre part, la chambre des Représentants aux Etats-Unis a voté la fin de l’interdiction d’exportation de pétrole américain. Cependant, cette mesure relève plus du symbole tant par les volumes traités que par la date de mise en application (mi 2018).

- Enfin, la République islamique d’Iran souhaite investir 100 milliards de dollars d’ici mars 2021 afin d’accroître son exploitation de pétrole et de gaz naturel. L’Iran possède la quatrième réserve mondiale de brut et le deuxième gisement de gaz, selon l’Administration américaine de l’énergie. Le pays vise une production de 4,7 millions de barils/jour d’ici début 2021 contre 2,8 millions le mois dernier.

A cette augmentation de la production de pétrole s’ajoute les inquiétudes sur la croissance mondiale en général, et chinoise en particulier, révélées cet été. La production industrielle chinoise a en effet ralenti en septembre pour s’afficher en hausse de 5,7% sur un an, contre 6,1% en août. La croissance du produit intérieur brut (PIB) de l’ensemble du troisième trimestre s’est établie à 6,9%, sa pire performance depuis 2009. Le ralentissement de la croissance de la demande chinoise de brut, qui, selon Seb Markets, a décliné de 1,8 point sur un an en septembre, a notamment pesé sur les cours.

Les conséquences sur les compagnies pétrolières sont importantes. Au troisième trimestre de cette année, le chiffre d’affaire de Total a reculé de 33%, alors même que la production d’hydrocarbures a été de 2,342 millions de baril, soit une hausse de la production de 10%. Au troisième trimestre, le résultat net ajusté de la compagnie pétrolière a reculé de 23% à 2,8 milliards de dollars.

Du coté de Royal Dutch Shell ce n’est guère plus glorieux. Le numéro un hollandais a publié ce jeudi 29 octobre une lourde perte nette de 7,41 milliards de dollars pour le troisième trimestre 2015 – la plus forte enregistrée au cours des dix dernières années, contre un bénéfice de 4,46 milliards un an plus tôt. , ceci à cause de la baisse des cours du baril et de lourdes provisions. Le groupe a notamment accusé une charge de 8,2 milliards de dollars dans l’activité d’exploration/production ; charge due à des dépréciations liées à l’abandon de projets en Alaska et au Canada.

Les compagnies pétrolières tentent donc de limiter la casse en réduisant leurs investissements dans des nouveaux gisements non rentables avec un baril à 49 dollars. Les réductions de coût chez Total ont limité l’impact de la chute des cours. De son côté, le britannique BP a annoncé en début de semaine n’investir que 19 milliards de dollars en 2015, contre 24 à 26 milliards prévus initialement, espérant désormais que le baril remontera aux alentours de 60 dollars d’ici 2017.

C’était donc une large ABC…

– État des lieux (LT)

D’un point de vue panoramique, on peut toujours distinguer trois grandes périodes depuis les sommets de juillet 2008 :

- La grande vague A (juillet 2008 à février 2009): une première chute abyssale et sans appel, durant laquelle les cours du pétrole se sont dépréciés de plus de 75% de leur valeur, pour atteindre des points bas historiques en février 2009.

- La grande vague B (février 2009 à juin 2014): une très forte reprise des cours du baril, mais bien moins nette cependant que la baisse qui la précédait, avec notamment des phases de consolidation intermédiaires régulières et lancinantes : un triangle ouvert (en gris sur le graphique ci-dessus), puis un flag (en bleu ciel) et, enfin, un wedge, ou biseau d’étranglement (en bleu marine) annonciateur d’un retournement imminent. Les prix ont alors repris pas moins de 260% de leur valeur en cinq ans !

- La grande vague C (en cours depuis juin 2014): en écho à la grande vague A, c’est une nouvelle chute sans appel qui est venue frapper les cours du baril de brut qui ont déjà perdu plus de 60% de leur valeur et dont les prévisions techniques, bien qu’un peu moins claires que la dernière fois, ne plaident toujours pas pour une reprise immédiate, comme nous allons le voir ci-après.

Ainsi, c’est donc à la faveur d’une très large ABC de long terme et dans une configuration baissière irrévocable que doit être analysée la suite des événements sur le sous-jacent on ne peut plus chahuté ces derniers temps…

– Pronostic & stratégie (MT)

Dans l’hypothèse où notre scénario est le bon, et à moins de n’être déjà en fin de grande vague C (possible mais peu probable), nous pensons que la configuration actuelle offre encore un bon potentiel de baisse. En effet, une poursuite de la chute vers l’objectif majeur en swing-move (soit un report de 100% de la vague A) autour des 28$ le baril semble être l’objectif logique de fin de vague C. Ce scénario reste valable tant que la résistance clé des 60 dollars n’est pas nettement dépassée. Dans l’attente, un rebond technique intermédiaire limité par les 54 dollars reste possible. Enfin, on visera a plus « court » terme et dans un premier temps le double bottom sur les 43,6 dollars avant d’envisager une poursuite de la dégringolade vers les 38,45 dollars initialement.

Comment profiter de nos conseils et de ce scénario ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe chez les émetteurs de nombreux turbos permettant d’intervenir à la hausse comme à la baisse sur les matières premières telles que le pétrole. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

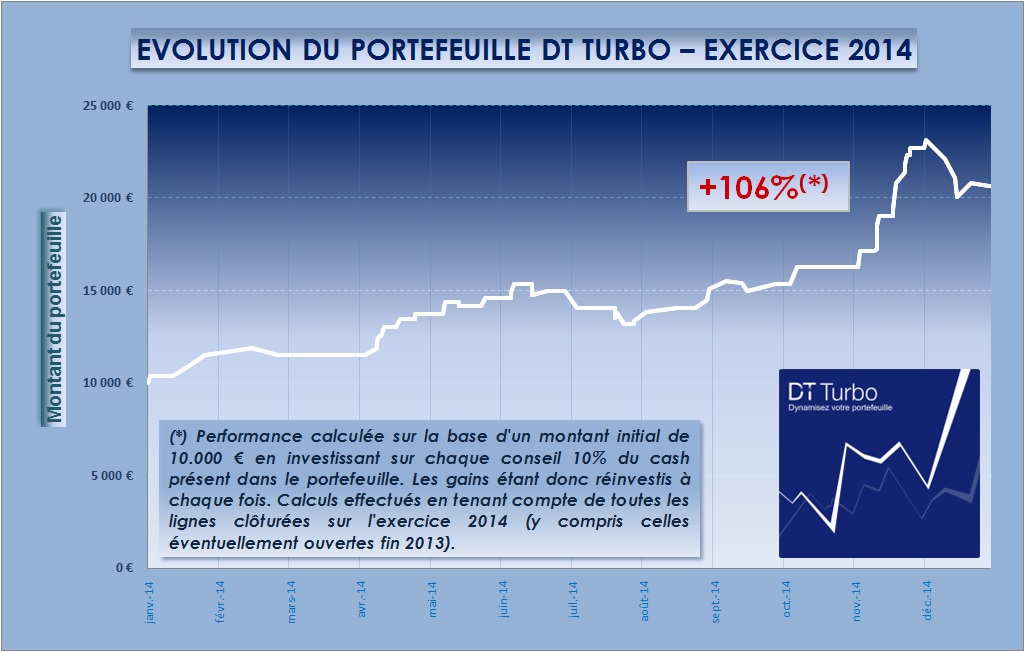

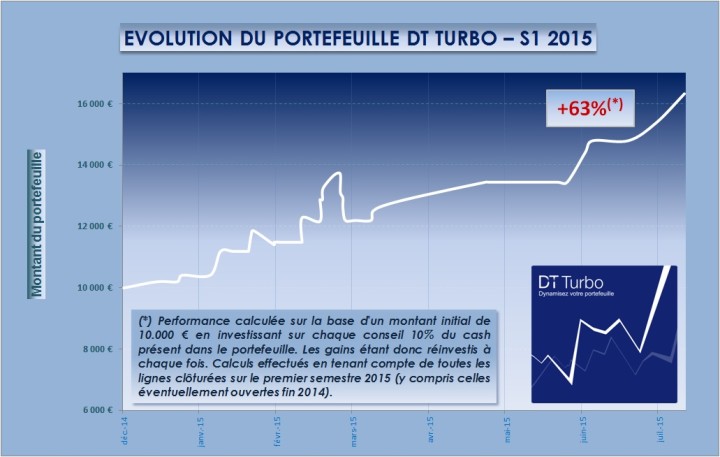

Pour l’heure, laissez-nous vous présenter les performances consolidées de l’exercice 2014 ainsi que du premier semestre 2015 de notre service de conseils clés en main DT Turbo, formule par formule :

Des performances qui se passent de commentaires !

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Nous vous remercions par ailleurs de votre confiance renouvelée et ferons tout pour continuer à vous satisfaire.

A bon entendeur…

Marc Dagher, avec l’aide de Jean-Christophe Cabiron

Suivez-nous sur Twitter : @daghertrading