Il y a seulement quelques années, alors qu’elle était encore dans le Cac 40, EDF dégageait l’image d’une entreprise solide. Présentée comme devant jouer un rôle majeur dans le nucléaire Français, la société a racheté fin janvier la branche « réacteurs & services » d’Areva pour un montant d’environ 2,5 milliards d’euros.

Si aujourd’hui, les questions sur la santé fragile de l’entreprise sont légitimes, et plus largement sur un scénario sombre qui conduirait à une chute catastrophique, le gouvernement, en venant au secours de la société, ne semble pas envisager une telle hypothèse. En effet, l’état Français, détenteur à 85% d’EDF, va passer à la caisse en contribuant (à hauteur de 3 milliards d’euros) à la recapitalisation de 4 milliards d’euros qui devrait intervenir à la fin de l’année 2016.

Cette aide notable va permettre à EDF de « souffler » à court terme mais, cela ne résout pas tous les maux de l’entreprise. Ainsi, il convient de s’interroger sur sa santé financière à plus long terme.

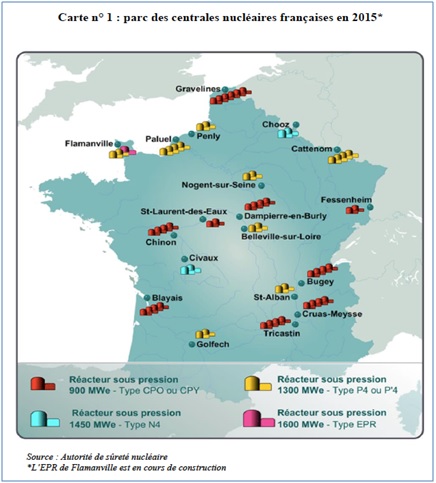

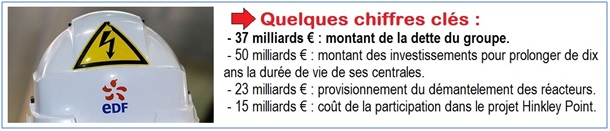

Les difficultés auxquelles l’entreprise doit faire face sont visibles dans son bilan comptable. Effectivement, l’an dernier, les profits de l’entreprise ont été divisés par trois à 1,2 milliards d’euros, si on compare ce chiffre à celui de 2014. L’endettement d’EDF ne rassure pas non plus quant à la situation financière du groupe. Comme le rappelait son P-DG Jean-Bernard Lévy, « EDF est un groupe de plus en plus endetté ». Ce fort endettement, qui tourne autour des 40 milliards d’euros, est la conséquence de la construction de nombreuses centrales sur le territoire français qui en dénombre aujourd’hui 58.

L’Etat français avait déjà consenti un effort supplémentaire en s’engageant à recevoir ses dividendes sous forme d’actions (avant l’état prélevait ses dividendes sur les profits du groupe, privant ce dernier de toute capacité d’autofinancement) en 2015 ; il a prolongé ce geste pour les années 2016 et 2017 – effort qui se chiffre autour des 3 milliards d’euros par an.

Les perspectives à venir ne devraient pas arranger les choses…

La société est également confrontée à la chute des prix du marché de l’électricité. Une chute de plus de 30%, dans la mouvance de l’effondrement des prix du pétrole en 2015. Le prix sur le marché de l’électricité est tombé à 26 euros le MWh ; ce prix ne couvre même pas les charges d’exploitation de 42 euros le MWh dont EDF doit s’acquitter. Or, les deux-tiers du chiffre d’affaires proviennent des clients professionnels qui vont bénéficier de cette baisse des prix – en effet, elle ne s’applique pas aux particuliers pour lesquels le prix est régulé.

Aussi, et alors que la loi sur la transition énergétique a été promulguée le 28 août 2015, EDF devra revoir la copie de son parc nucléaire. En effet, ce nouveau texte plafonne la capacité nucléaire française à 50% de l’électricité globale à horizon 2025 (alors qu’on était auparavant autour des 75%). Or, avec l’entrée en service de l’EPR de Flamanville (Manche) prévu fin 2018, EDF se voit contraint de fermer la centrale de Fessenheim, ouverte en 1978. Lors de la conférence sur l’environnement qui s’est tenue le 25 avril, François Hollande a en effet rappelé la volonté de l’Etat de fermer la centrale du Haut-Rhin.

Par ailleurs, Jean-Bernard Lévy a confirmé mercredi dernier : « nous avons ouverts des discussions en cours avec le ministère de l’environnement ». Cette négociation comprend d’un coté l’Etat opposé aux exploitants de la centrale, à savoir EDF, et d’un autre côté l’allemand EnBW et les suisses Alpiq, Axpo et BKW.

Le président d’EDF poursuit : « en effet, la question s’impose : il y a un préjudice subi par EDF du fait de la privation qu’aura EDF lors de la fermeture d’un outil nucléaire (…) qui fonctionne bien (…). Et donc le préjudice qui est, je crois, indiscutable, nécessite d’être chiffré ».

Une fois l’accord trouvé entre les deux parties, le montant indiqué devra être validé par le conseil d’administration d’EDF avant le retrait de l’autorisation d’exploitation des deux réacteurs de Fessenheim par voie de décret.

Au-delà de la fermeture de Fessenheim, EDF doit remettre ses centrales aux nouvelles normes établies après la catastrophe de Fukushima. Ce programme, nommé « Grand Carénage » va peser sur les comptes de l’entreprise. Le chiffre de 100 milliards d’euros a été évoqué par la Cour des Comptes pour évaluer le montant que l’entreprise devra investir dans les quelques années à venir.

Ainsi, EDF va devoir faire face aux coûts de rénovation et de mise aux normes de ses centrales nucléaires anciennes (construites dans les années 1980) : la moitié des réacteurs d’EDF arriveront en fin de vie entre 2019 et 2025). Le coût pour ces travaux est estimé à 50 milliards d’euros. Cela permettra un allongement de la durée de vie de ces centrales de 10 ans.

Par ailleurs, à une époque où la transition énergétique est au cœur de nombreux débats économiques et politiques, envisager cette transition et le démantèlement des centrales nucléaires Françaises parait naturel. EDF en est bien conscient. C’est pourquoi la société a d’ores et déjà provisionné 23 milliards d’euros dans la perspective de ces démantèlements. Si ce montant parait important, il a pourtant été jugé insuffisant par la Cour des Comptes tout comme la Commission Européenne qui juge que la facture totale d’un démantèlement pourrait atteindre 74 milliards d’euros.

A cette équation financière pour le moins difficile et insoluble, vient se rajouter le projet d’investissement controversé de deux nouveaux réacteurs EPR destinés à la centrale britannique d’Hinkley Point. La faisabilité de ce projet pharaonique de 23 milliards d’euros, avait provoqué la démission le mois dernier du directeur financier du groupe. Lors du comité central d’entreprise (CCE) vendredi dernier, l’intersyndicale a estimé qu’un lancement « immédiat et précipité serait plus que destructeur ».

Ce projet intervient dans une situation difficile pour le groupe qui a déjà du mal avec sa situation financière, à l’image des difficultés qu’il rencontre pour terminer l’EPR français à Flamanville. Les coûts de ces travaux ont plus que doublé à 8 milliards d’euros, et la livraison, initialement prévue en 2012, a déjà pris 6 ans de retard aux dernières nouvelles.

De toute évidence, EDF devra consentir à des efforts importants : économiser 1 milliard d’euros pour 2019 ; réduire ses investissements de 2 milliards d’euros ; céder 10 milliards d’actifs. Au niveau social, une baisse des effectifs de l’ordre de 5% a été annoncée pour 2018, ce qui correspond à la suppression de 3 500 postes au sein du groupe. Cette recherche d’économie pourrait enfin également se traduire par une augmentation des factures pour les particuliers de l’ordre de 2 ou 3% par an pour les prochaines années.

Après ces lourdes informations fondamentales, attardons-nous à l’étude technique pour voir si la configuration graphique des cours corroborent le sentiment global plutôt négatif et tendu sur cette entreprise d’état…

Le calme avant le retour de la tempête ?

Que pouvons-nous constater sur ce graphique de long terme des cours de l’action EDF sur les 10 dernières années ?

- Après une belle vague de hausse, c’est donc en novembre 2007 que les cours avaient atteint leur apogée historique (autour des 63 euros).

- Entre les mois de novembre 2007 et 2012, s’ensuivit donc une chute régulière de 5 ans durant laquelle l’action EDF a perdu plus de 80% de sa valeur pour atteindre un point bas autour de 11 euros.

- De novembre 2012 à avril 2014, période faste d’un rebond net et sans bavure qui aura permis au titre de reprendre environ 140% en un an et demi.

- Entre avril 2014 et août 2015, les cours sont restés dans une phase d’essoufflement sans tendance au sein d’un biseau d’étranglement.

- D’août 2015 à février dernier, reprise des velléités baissières avec une forte chute des cours qui sont tombés sous la barre des 10 euros.

Depuis ce nouveau plus-bas de février, les cours sont à nouveau au sein d’un rebond mais tout porte à croire que celui-ci devrait rester d’ordre technique, et n’être ainsi qu’une légère accalmie avant retour de la tempête…

Pronostic et niveaux clés :

Sans écarter une poursuite possible du rebond actuel, il faudra attendre un net passage au-dessus des 15,5 euros pour pouvoir envisager un retour éventuel de la tendance haussière de plus LT. Il semble pour le moment plus probable de voir une reprise de la baisse intervenir avec un retour sur les plus-bas juste au-dessus des 9 euros, en amont d’une détérioration bien plus sévère encore. Ce scénario sera confirmé avec la cassure du premier support clé situé sur l’overlap des 10,7 euros.

Alternativement le cas échéant, un dépassement des 15,5 euros conduirait tout droit et dans un premier temps au test du fameux overlap des 20,3 euros.

Comment optimiser sa stratégie en jouant ce scénario ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe chez la plupart des émetteurs des turbos permettant d’intervenir sur ce titre phare du marché français. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

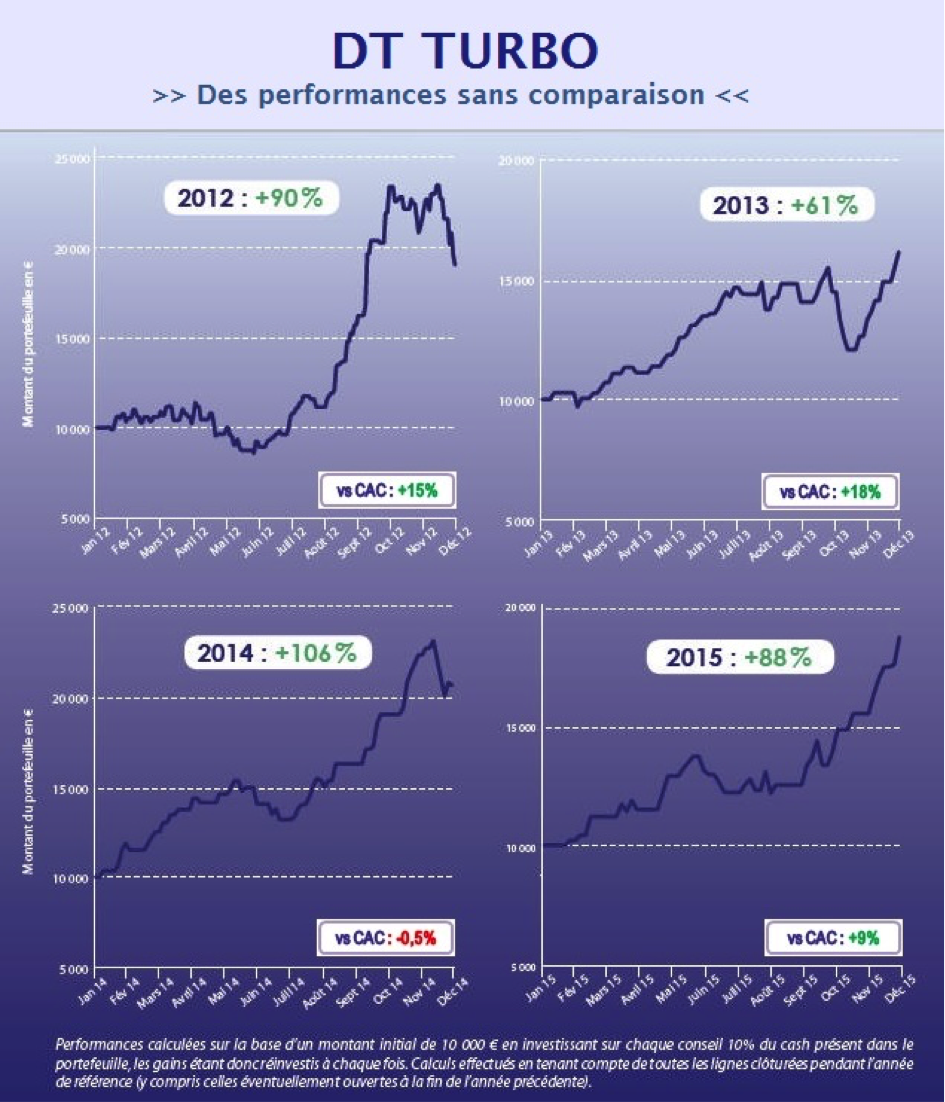

Voici, pour vous convaincre si besoin, le tableau des performances consolidées sur les quatre premières années du service :

Des résultats qui se passent de commentaires !

Nous rappelons d’ailleurs à ce sujet que nous affichons en permanence et en toute transparence ces performances sur la page d’accueil de notre site Dagher Trading.

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée remise à jour récemment afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

A bon entendeur…

Marc Dagher, avec l’aide de Jean-Christophe Cabiron et Thomas Vesperini

info@dtexpert.com