STMicroelectronics, communément appelé STM, est un fabricant de semiconducteurs d’envergure internationale, dont le chiffre d’affaires a atteint 6,97 milliards de dollars en 2016. STM fête ses trente ans cette année. Le groupe emploie quelques 44.000 personnes, dont 9.900 en France.

La société est née de la fusion en 1987 de la société italienne SGS (Società Generale Semiconduttori), alors dirigée par Pasquale Pistorio, et de la société française Thomson Semiconducteurs, alors dirigée par Jacques Noels et filiale de Thomson. Initialement nommée SGS-Thomson, elle a ensuite été renommée STMicroelectronics en 1998 à la suite du retrait de Thomson du capital. STM est porté vers le développement et l’innovation, avec approximativement 7.500 personnes travaillant en R&D et à la conception de produits, et a investi environ 19 % de son chiffre d’affaires en R&D en 2016. STM possède et actualise en permanence une vaste bibliothèque de brevets (environ 16.000 brevets répartis en 9.500 familles et environ 500 nouveaux dépôts de brevets en 2016).

Après des mésaventures dans le smartphone qui ont plombé le groupe pendant des années, années de vaches maigres, allant de résultats décevants en retournements reportés à plus tard, comme par exemple le déclin progressif de STM dans le marché du capteur de mouvements (Mems) depuis qu’il s’est fait reléguer par ses concurrents pour équiper les iPhone 6 puis 7 en la matière.

Jusqu’à l’iPhone 5, le fabricant franco-italien de semi-conducteurs était le fournisseur exclusif d’Apple en détecteurs de mouvements. C’est à partir de l’iPhone 5S qu’il a commencé à perdre pied, d’abord en se faisant subtiliser l’accéléromètre par le suisse Sensortec puis en se faisant complètement évincer de l’iPhone 6 par l’américain InvenSense. STM est retenu en position de seconde source pour la combinaison accéléromètre et gyroscope, c’est-à-dire de solution de secours au cas où InvenSense serait défaillant.

STMicroelectronics recule en 2016 pour la quatrième année consécutive dans les Mems avec une baisse de son chiffre d’affaires dans cette activité de 14,3%. Alors que le marché mondial a augmenté lui de 7% en 2016 à 12,7 milliards de dollars. Du coup, le groupe, dirigé par Carlo Bozotti, a rétrogradé de la deuxième à la quatrième place dans le classement de Yole Développement des fournisseurs de Mems. STM souffre de sa dépendance vis-à-vis des mobiles qui représentent 80% de son chiffre d’affaires dans les Mems. Or, comme on vient de le voir, le groupe a perdu en 2013 le marché des détecteurs de mouvements de l’iPhone qu’il détenait depuis son lancement.

Mais à côté de ça, STM a gagné quelques beaux contrats ces derniers temps. En effet STMicroelectronics fournit trois Mems (le détecteur de mouvement à 6 axes, le gyroscope de stabilisation d’image et le baromètre) du Galaxy S7 de Samsung. Un succès reconduit dans le Galaxy S8, le dernier smartphone vedette lancé en avril 2017, même s’il partage ce marché avec les mêmes Sensortec, filiale de Robert Bosch, et InvenSense. Il est également présent dans la Switch, la nouvelle console de jeux de Nintendo, dans l’iPad, dans l’Apple Watch et dans les mobiles de plusieurs constructeurs chinois. Même tendance positive en fonderie où il a emporté plusieurs contrats, dont la fabrication de haut-parleurs piézoélectriques pour l’autrichien Usand.

STMicroelectronics prend aussi sa revanche avec Apple, car son capteur Time-of-Flight (ToF) équipe déjà le dernier appareil de la firme de Cupertino. La puce, qui mesure les distances de manière ultra-précise en calculant le temps de parcours d’un photon, est prisée des constructeurs de smartphones, notamment pour l’autofocus des appareils photo. Selon plusieurs observateurs, la prochaine version du ToF équipera le futur iPhone 8, un gros contrat qui aurait poussé STM à investir 1 milliard d’euros dans ses usines.

Effectivement, STM avait prévu d’investir 1 à 1,1 milliards en 2017 dans ses capacités de production. « Nous investissons en moyenne entre 500 et 600 millions par an pour maintenir et améliorer nos outils de production pour le groupe. Cet effort additionnel consenti en 2017 est exceptionnel et bénéficiera à nos sites dont notre usine de fabrication de puces sur tranches de 300 mm de diamètre de Crolles 2 ainsi qu’à nos sites d’assemblage et de tests. » Un investissement substantiel qui participera à l’augmentation des capacités du site de Crolles 2 afin d’utiliser l’ensemble des infrastructures industrielles présentes d’ici la fin de l’année. Mais pas seulement. « Cet investissement bénéficie à la fabrication, le test et le packaging de puces pour soutenir le développement de nouveaux produits. En particulier, nous nous préparons à remplir un contrat emporté récemment avec des revenus substantiels attendus au second semestre de 2017 », a précisé Carlo Bozotti, P-DG de STMicroelectronics lors de la présentation des résultats annuels de 2016.

A la peine dans les mobiles, où ses ventes d’iPhone ont chuté de 11,5% en 2016 selon TrendForce, Apple cherche à frapper un grand coup et marquer le 10ème anniversaire de son célèbre smartphone avec son futur iPhone, qui sera lancé en automne 2017. Et pour cela, il compte jouer à fond la carte de l’innovation. Ce contrat pourrait relancer le groupe franco-italien qui a perdu en 2016 sa place dans le top 10 mondial des fournisseurs de semiconducteurs. Au total, le contrat avec Apple est estimé par l’analyste à quelques centaines de millions de dollars.

Selon TrendForce, Apple a écoulé près de 210 millions d’iPhone en 2016. Ceci représenterait un potentiel d’environ 30 millions d’imageurs 3D à fournir en 2017 par STMicroelectronics. Et les volumes devraient ensuite augmenter très vite. D’autant que d’autres constructeurs de mobiles comme Samsung, Huawei ou LG, connus pour être à l’affut de dernières innovations, pourraient emboiter le pas à la firme à la pomme.

Mais déjà des rumeurs ont vu le jour. C’est un article du site internet spécialisé iGeneration qui est à l’origine d’un trouble. Ce dernier révèle que, selon ses sources, STM ne serait pas prêt en septembre pour fournir à Apple les imageurs 3D qui seraient nécessaires à équiper ses iPhones. Ou plus exactement les appareils de plus haut de gamme (iPhone Edition). C’est en effet en septembre, rappelle le site internet, que le géant de Cupertino dévoile traditionnellement ses nouveautés, lors de keynotes. « Apple a passé une importante commande d’imageurs 3D à STMicroelectronics », a confié une source proche du dossier, écrit iGeneration, confirmant ainsi une information précédemment révélée par Challenges. « Apple et STMicroelectronics avaient ouvert un laboratoire commun dédié aux capteurs d’image à Grenoble autour de 2015. Le fruit de cette collaboration est désormais sur les rails pour une production à l’usine de Crolles, à proximité de Grenoble. Il est question d’imageurs 3D destinés à un futur iPhone, nous a précisé notre source. » Pour ce qui est de ces caméras 3D, les usages envisagés vont de la reconnaissance faciale (pour remplacer la Touch ID ou venir en complément) à la réalité augmentée.

Mais malgré ces dires, le groupe a annoncé un bénéfice net de 258 millions de dollars pour les six premiers mois de l’année, alors qu’il enregistrait une perte de 18 millions l’an dernier. Il était déjà dans le vert au premier trimestre 2017. Au premier semestre 2017, le groupe a réalisé un résultat d’exploitation de 307 millions de dollars, « en très nette hausse », contre une perte de 5 millions un an plus tôt. Le chiffre d’affaires a augmenté de 12,9% à 3,74 milliards de dollars sur les six premiers mois, « soit une augmentation de 14,1% si l’on exclut les activités en cours d’arrêt », souligne le groupe dans un communiqué.

En ce qui concerne le deuxième trimestre, STMicroelectronics a réalisé un bénéfice net de 151 millions de dollars pour un résultat d’exploitation de 178 millions de dollars et un chiffre d’affaires de 1,92 milliard de dollars.

Concernant le troisième trimestre, STMicroelectronics s’attend à une croissance du chiffre d’affaires d’environ 9% d’un trimestre sur l’autre, « ce qui représente une croissance d’environ 16,6% par rapport à l’an dernier », a précisé M. Bozotti lors d’une conférence téléphonique.

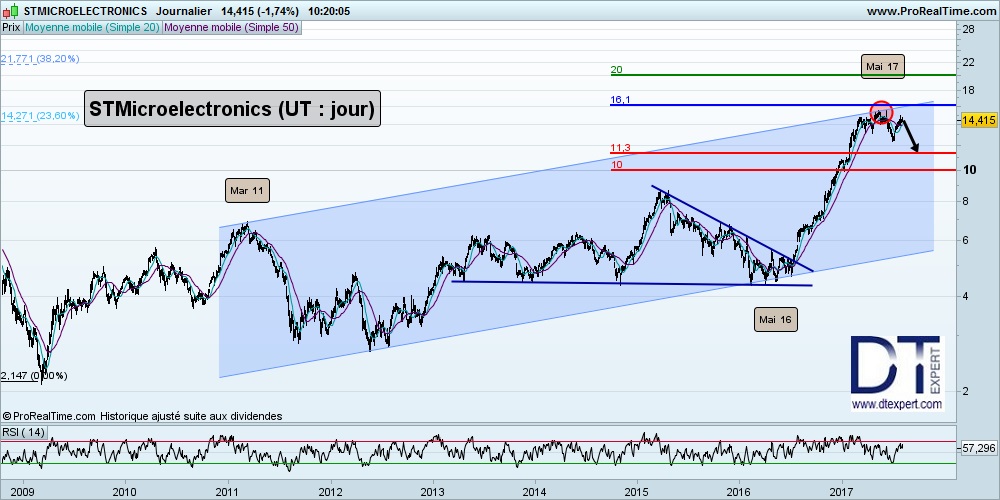

Maintenant, intéressons-nous comme à l’accoutumée à la partie technique et observons le graphique de ce géant américain du web…

Correction majeure au sein d’un canal ?

Que voit-on sur ce graphique de long terme ?

D’abord, il est bon de rappeler la dégringolade du titre entre les mois de février 2000 et 2009, période durant laquelle les cours ont perdu 96% de leur valeur, passant d’environ 53 à 2 euros.

Puis, à partir du point bas de février 2009, les cours ont entamé un rebond avant d’entrer, vers 2011, au sein d’un large canal ascendant à l’intérieur duquel ils ont, de mars 2013 à mai 2016, trouvés un seuil de soutien clé autour des 4,5 euros.

Entre les mois de mai 2016 et 2017, c’est une ascension fulgurante et sans faille qui a permis aux cours de prendre environ 250% avec un sommet autour des 15,5 euros.

C’est justement le fait que cette vague de hausse ait trouvé une barrière sur la borne supérieure dudit canal qui favorise notre scénario de consolidation.

Pronostic & stratégie

Aussi, tant que le point pivot situé sur la borne supérieure du canal autour des 16,1 euros n’est pas nettement dépassé, nous privilégierons plutôt une reprise de la consolidation initiée en mai dernier, avec un premier objectif sur les 11,3 euros correspondant à la fois au swing-move (projection à 100%) de la première vague de baisse et à la fois au retracement de Fibonacci de 38,2% de toute la hausse. Le support suivant se situerait sur le seuil psychologique des 10 euros correspondant également aux 50% de retracement.

Alternativement cependant, la franche cassure des 16,1 euros offrirait au titre un nouveau potentiel d’accélération avec un premier objectif autour des 20 euros.

Comment optimiser sa stratégie en profitant de cette analyse ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe chez la plupart émetteurs des turbos permettant d’intervenir sur la variation de cette valeur bien connue du Nasdaq. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Voici, pour vous convaincre si besoin, le tableau des performances consolidées à la fin de ce premier trimestre 2017 du service :

Des résultats qui se passent de commentaires !

Nous rappelons d’ailleurs à ce sujet que nous affichons en permanence et en toute transparence ces performances sur la page d’accueil de notre site Dagher Trading.

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

A bon entendeur…

Marc Dagher, avec l’aide de Maxence Delarue