Alors qu’il y a encore quelques temps, les étés étaient réputés pour être assez insignifiant en Bourse, ça fait maintenant plusieurs années que les marchés sont venus défrayer cette chronique. Ce cru 2013 n’aura pas failli à la nouvelle règle puisque l’indice national aura, depuis fin juin, connu une véritable ligne droite de plus de 500 points (passant environ des 3600 aux 4100 points, soit un bon de 14%) avant de marquer le coup d’une correction tout à fait logique actuellement.

Ainsi, le CAC a-t-il même atteint les 4122,16 points le 15 août 2013, son plus haut niveau depuis début mai 2011, époque où les marchés allaient subir la tempête financière de l’été 2011 provoquée par la crise de la dette européenne.

Nous reviendrons bien sûr sur les détails techniques d’une telle configuration, de façon même frappante, dans la suite de notre article. Pour l’heure, attardons-nous encore un peu sur l’analyse globale et fondamentale.

Il faut dire en effet que 70% des entreprises du CAC 40 ont publié des résultats supérieurs, et parfois de loin, aux prévisions des analystes, provoquant une envolée boursière immédiate de nombreux titres. Le jour de la publication des résultats, Société Générale prenait par exemple 10%. Cette hausse du CAC doit aussi beaucoup à la détermination de la Banque Centrale Européenne (BCE) à maintenir sa politique accommodante pour le moment car si elle salue les signes de reprise des économies européennes, elle les juge encore trop fragiles. La France affichait par exemple une croissance de 0,5% au deuxième trimestre, ce qui est mieux que le 0,2% prévu par les analystes, mais reste frêle. Et même si les résultats des entreprises du CAC étaient meilleurs que prévus, les profits de trente des quarante sociétés de l’indice étaient tout de même en baisse de 21% au deuxième trimestre.

Il faut donc éviter tout excès d’optimisme et il convient de se demander si cette tendance favorable du CAC est le signe d’une reprise pérenne ou seulement un phénomène passager. Cela fait ainsi une dizaine de jours que l’indice a entamé une correction. La Bourse parisienne attend, en effet, la publication d’un certain nombre d’indicateurs tant européens qu’américains : les chiffres du chômage français de juillet 2013, l’indice de confiance des consommateurs américains du Conference Board ou encore l’indice Case-Schiller des prix de vente des maisons. Les indicateurs américains sont particulièrement guettés car toutes les bourses cherchent à avoir plus de précisions sur le calendrier et l’ampleur de la réduction du programme d’injections de liquidités dans le circuit états-unien par la FED. Les marchés s’inquiètent également de la situation géopolitique en Syrie et de la possibilité d’une intervention internationale dans la région après le discours musclé tenu par John Kerry, le ministre des Affaires Etrangères des Etats-Unis, sur la question.

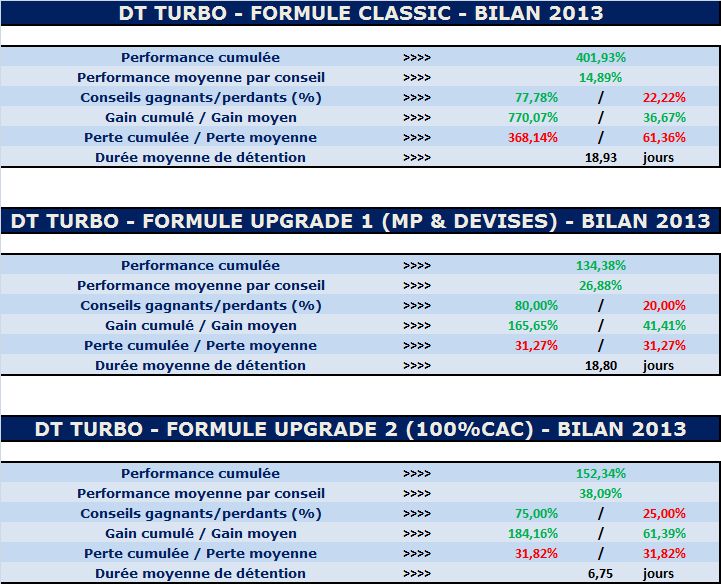

Nous vous invitons en effet à bien lire cet article jusqu’au bout, ou à vous rendre directement au dernier paragraphe pour avoir des détails sur notre service DT Turbo qui affiche une performance sur 2013 véritablement extraordinaire avec plus de 75% de conseils gagnants pour une moyenne de presque 20% par conseil !

Pour l’heure, intéressons-nous à ce bon vieux CAC 40 et à ce qui reste notre cœur de métier en la matière : l’étude du graphique…

Entre overlap et résistance majeure…

Comment ne pas, ici, faire un petit satisfecit en vous invitant à relire nos précédentes analyses d’avant l’été qui comportaient, déjà, ce même intertitre ô combien révélateur, comme nous allons pouvoir le constater par la suite…

Avant de zoomer sur le plus court terme, une bonne analyse doit d’abord positionner le graphique dans le temps. Et c’est donc une vision panoramique que nous allons observer dans un premier temps.

Commençons donc par balayer les différentes périodes d’évolution de l’indice phare de la place parisienne depuis la fameuse crise de l’été 2007 :

- Entre l’été 2007 et mars 2009, c’était la forte vague de baisse initiée suite à la fameuse crise du subprime américain et qui avait vu se succéder des événements marquants tels que la faillite de Lehman Brothers, l’affaire Kerviel, la disparition de Merrill Lynch au profit de Bank of America, les chutes de Fannie Mae & Freddie Mac ou encore le scandale Madoff. Période durant laquelle le CAC a chuté de près de 60% pour atteindre un plus bas autour des 2465 points !

- Depuis mars 2009 et jusqu’à aujourd’hui encore, notre indice national est entré dans un large rebond au sein duquel la tendance de fond n’arrive pas à se dessiner. En effet, cantonné à la hausse par la zone de résistance clé située autour des 4100 points, le CAC alterne les fortes baisses avec des canaux ascendants assez poussifs, à l’image de celui de mai 2010 à mai 2011 puis de l’actuel, initié sur le point bas de septembre 2011. Nous pouvons aisément distinguer ces deux canaux sur le graphique ci-dessus.

On notera qu’à l’intérieur de ce second canal, les cours continuent leur ascension avec une assez belle configuration technique depuis l’été 2012, soit un an maintenant.

Après cette vue d’ensemble, nous pouvons donc nous attarder et zoomer sur ce second canal, justement, et voir ce que nous pouvons en déduire :

- Tout d’abord, nous voyons un élément technique intéressant : après le premier mouvement de hausse franc, les cours sont venus consolidés au sein d’un triangle assez net, entre les mois d’août et décembre 2012 (en gris sur le graphique), ce qui a logiquement engendré une nouvelle vague de hausse depuis.

- Nous voyons également l’un des points que nous affectionnons le plus en matière de pertinence technique, à savoir, l’illustre overlap ; celui-ci se situe actuellement sur le fameux palier des 3600 points. On voit comment cet ancien seuil de résistance qui avait freiné la hausse à deux reprises (avec les deux flèches rouges du bas) joue désormais le rôle de soutien majeur qui a contenu les velléités vendeuses à pas moins de cinq reprises déjà (avec les flèches vertes) !

- Enfin, nous constatons que le récent test de la très importante zone de résistance clé située autour du fameux seuil des 4100 points a engendré une phase corrective qui, si les cours ne se reprennent pas rapidement, pourrait se poursuivre durant les prochaines semaines, voire les prochains mois.

Après cette vue d’ensemble nous allons analyser un point qui nous a paru des plus intéressants et même, n’ayons pas peur des mots : surprenant !

Vous allez voir que, parfois, l’analyse technique et le bon sens combinés peuvent faire des miracles…

Incroyable mais vrai ! Ou quand le CAC donne le ton au monde de la Finance…

Avant, donc, de nous attarder sur la mise en place de notre scénario, nous tenions à faire ici une parenthèse nécessaire parce que tout à fait remarquable !

Si l’on observe les mouvements et la configuration graphique du CAC sur ces derniers mois – et comme nous l’avions d’ailleurs anticipé dans nos précédentes analyses – on constate que l’indice phare national a très scrupuleusement respecté à la fois son overlap en support sur les fameux 3600 points et sa zone de résistance majeure autour des 4100 points (zone correspondant à la fois au seuil horizontal qui avait bloqué l’avancée des cours entre janvier 2010 et mai 2011 et qui n’a plus été dépassé depuis septembre 2008 et à la fois à la borne supérieure du fameux canal ascendant) ! Or, les indices majeurs mondiaux ont pour la plupart suivi le même diapason donné par notre bon vieux CAC durant cette même période.

Ainsi, on aurait pu trader très facilement l’ensemble des indices mondiaux en s’appuyant rigoureusement sur l’évolution et les balises de l’indice français ! Ce qui méritait amplement d’être ici souligné.

Pronostic et niveaux à surveiller

Vous l’aurez bien compris avec notre analyse détaillée et notre graphique ci-dessus, nous restons très prudents sur l’évolution à venir dans l’immédiat.

Aussi, pour le CAC, tant que notre point pivot situé autour des 4125 points n’est pas nettement dépassé, on plaidera en faveur d’une plus forte correction avec un retour envisageable sur l’overlap des 3600 points. A confirmer toutefois en enfonçant le support intermédiaire des 3875 points. A plus long terme et si les 3600 venaient enfin à céder, il faudra viser dans un premier temps le palier de soutien clé des 3335 points.

Alternativement cependant, le dépassement des 4125 points pourrait remettre en cause la thèse de la consolidation majeure avec de nouveaux plus-hauts à venir : objectifs de projection alors situés sur les 4380 puis les 4465 points en extension.

Et en termes de stratégies : comment s’en sortir ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

Pour l’heure, laissez-nous vous présenter les bilans 2013 mis à jour de chacune de nos trois formules de notre service de conseils clés en main DT Turbo :

Des tableaux qui se passent de commentaires !

Nous rappelons d’ailleurs à ce sujet que nous affichons en permanence et en toute transparence ces performances sur la page d’accueil de notre site Dagher Trading et que nous restons, de loin, le meilleur service de conseils sur turbos en France.

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Nous vous remercions par ailleurs de votre confiance renouvelée et ferons tout pour continuer à vous satisfaire.

A bon entendeur…

Marc Dagher