Vous n’êtes certainement pas sans le savoir, il existe sur le marché de nombreux produits permettant de jouer en Bourse : trackers, certificats, CFD, warrants ou autres turbos. Et vous n’êtes pas sans le savoir non plus, c’est sur ce dernier que je me suis spécialisé depuis près de 5 ans désormais.

Aussi, je vais essayer de vous parler de ce produit de la façon la plus claire et synthétique possible, tout en approfondissant un peu pour ceux que ça pourrait intéresser. L’objectif premier étant avant tout à caractère informatif et didactique, évidemment.

Je vous dirai également par la suite pourquoi j’affectionne particulièrement ce type de produit, comment l’adapter au mieux à cette discipline qu’est l’AT (Analyse Technique) et de quelles façons en profiter via des mises ne place de stratégies pertinentes.

Afin d’essayer d’être le plus digeste possible, je vais faire des paragraphes courts et un plan quasi scolaire. J’espère que cette mise en forme vous conviendra…

Définition : la mécanique du turbo

Les turbos sont de relativement nouveaux produits qui font partie de la gamme des produits dérivés dits « à effet de levier » et sont en plein essor depuis quelques années maintenant.

Ils présentent un double avantage :

- Leur prix se calcule de façon simple et linéaire.

- Le risque de perte maximum est limité à la somme investie.

Le turbo est un produit structuré, dérivé d’une valeur mobilière (appelée « sous-jacent ») qui peut être de plusieurs natures : une action, un indice, une matière première, une devise…

Il va donc évoluer selon deux critères :

- Ses spécificités propres (voir plus loin).

- Les variations du sous-jacent auquel il est adossé.

Caractéristique principale du turbo : la barrière désactivante

La caractéristique principale et essentielle d’un turbo est sa barrière désactivante (également appelée strike ou encore knock-out).

Il s’agit d’un niveau horizontal donné qui, s’il est touché un seul instant provoque la mort du turbo, et la perte totale de sa valeur.

C’est ce point précis qui effraie les investisseurs à l’égard d’un tel produit. Et c’est également ce point précis qui le rend extrêmement intéressant…

Effet de levier

Cette barrière désactivante crée automatiquement un effet de levier, qui permettra d’augmenter les gains (voire les pertes si vous êtes dans le mauvais sens) de façon exponentielle.

Plus le sous-jacent sera proche de sa barrière, plus le turbo sera réactif, et bénéficiera de son effet de levier de façon optimale.

Un turbo pourra donc avoir une variation beaucoup plus importante que celle de son sous-jacent, et pourra ainsi répliquer 5, 10, 20 ou jusqu’à plus de 100 fois cette variation.

Directionnel et types de turbo

Un turbo permet, de façon quasi symétrique, de jouer la hausse ou la baisse d’un sous-jacent.

- Un turbo Call permettra de répliquer un effet de levier sur la hausse d’un sous-jacent. Le niveau de la barrière sera alors naturellement en dessous de celui du sous-jacent en question.

- Un turbo Put permettra de répliquer un effet de levier sur la baisse d’un sous-jacent. Le niveau de la barrière sera alors naturellement au dessus de celui du sous-jacent en question.

Il existe par ailleurs deux principaux types de turbo commercialisés :

- Les turbos à échéance ou maturité.

- Les turbos dits « Illimités » ou « Infinis ».

Carte d’identité d’un turbo classique

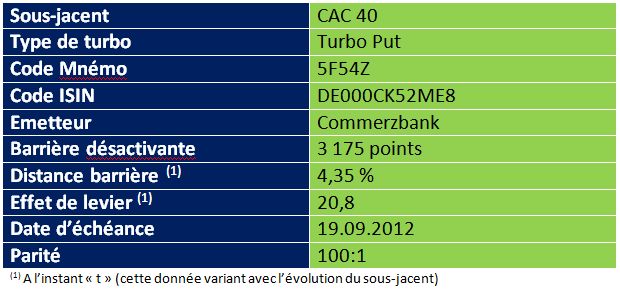

Voici les composantes qui déterminent la carte d’identité d’un turbo au sens large :

- Type de turbo : Call (hausse) ou Put (baisse).

- Sous-jacent : désigne l’actif spécifique (action, indice, matière première, devise…) sur lequel porte le produit.

- Barrière désactivante (strike ou KO) : niveau horizontal qui, s’il est touché, provoque la mort immédiate du produit.

- Date d’échéance/maturité : date limite de durée de cotation du produit.

- Parité : nombre de turbos nécessaires pour obtenir une unité du sous-jacent en question.

- Elasticité : indique, à très peu de choses près, l’effet de levier du produit (attention, cette donnée varie en fonction de l’évolution du sous-jacent, évidemment).

Exemple de carde d’identité d’un turbo classique :

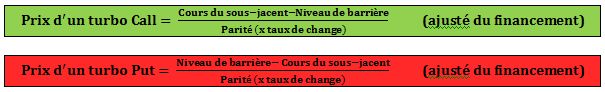

Calcul du prix d’un turbo

Le prix d’un turbo se calcule en fonction du sous-jacent auquel il se rattache. Il s’agit d’un calcul qui prend en considération le prix du sous-jacent par rapport à la distance avec le niveau de la barrière du turbo. L’avantage ici aussi est que le prix du turbo sera déterminable de façon linéaire en fonction de celui du sous-jacent auquel il se rattache.

On constate donc en effet que le prix d’un turbo est calculable de façon simple et linéaire.

Précisions :

- La partie « x taux de change » concerne les sous-jacents cotés hors euro.

- La partie « ajusté du financement » concerne les frais inhérents (prime de gap et dividendes).

Prime de gap et dividendes

Comme vu à l’instant, il existe dans le prix d’un turbo une forme d’assurance appelée « prime de gap ». Celle-ci correspond au risque potentiel de gap (trou de cotation) possible sur les sous-jacents en général.

En effet, on comprend assez aisément qu’un turbo puisse se faire désactiver sur un gap.

Cette probabilité est inhérente à divers facteurs de marché qui sont les suivants :

- Plus la distance entre le cours du sous-jacent et la barrière est importante, plus la possibilité de gap est faible. A l’inverse, plus cette distance est faible, plus le risque de gap est grand.

- Plus on peut attendre des dividendes sur le sous-jacent concerné, plus la probabilité augmente pour un turbo Call mais diminue pour un turbo Put.

- Plus l’échéance est éloignée, plus la probabilité est mathématiquement élevée.

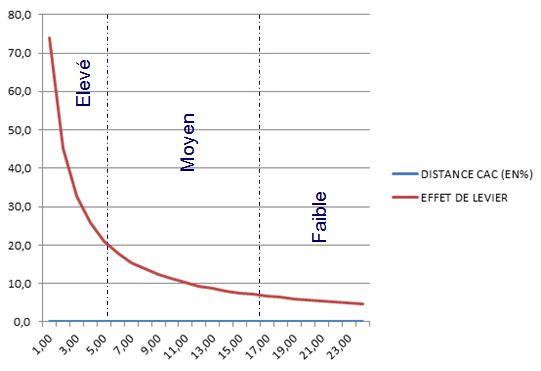

Calcul de l’effet de levier

Là encore, de façon très simple, vous pouvez calculer l’effet de levier (appelé parfois « élasticité ») d’un turbo en utilisant la formule suivante :

Plus le sous-jacent sera proche de la barrière et plus l’effet de levier sera important. Attention toutefois, un fort effet de levier peut permettre un fort potentiel de gain, comme de perte.

Voici un tableau permettant de se rendre compte de l’évolution de l’effet de levier (élasticité) en fonction de l’éloignement de la barrière par rapport au niveau du CAC 40 :

On constate donc que la courbe est logiquement exponentielle, et plus on s’éloigne des cours du CAC, plus on perd en effet de levier.

Il faut donc agir en connaissance de cause, en faisant par exemple appel à un spécialiste.

Exemple de comparaison : sous-jacent / turbo

Voici ci-dessous un tableau comparatif entre un investissement sur un lot de l’indice CAC 40 et un investissement sur un turbo Call adossé à l’indice.

On a ici pris en compte l’exemple d’un achat à l’ouverture du lundi 12 septembre 2011 avec une revente à l’ouverture du vendredi 16 septembre 2011 :

La forte variation du turbo s’explique ici par la relative proximité de la barrière le jour de l’achat du turbo (distance de 2 880,46 – 2 700 soit environ 180 points). C’est tout le principe de ce type de produit : pouvoir bénéficier d’un fort effet de levier en contrepartie d’une prise de risque par rapport à la proximité de la barrière.

Quels sont les avantages du turbo ?

Les avantages présentés par un produit de type turbo sont nombreux :

- L’effet de levier est important et maitrisable.

- La valeur temps est marginale et n’influence pas le cours du turbo (contrairement à un warrant notamment).

- La volatilité implicite du marché n’a pas d’effet sur le turbo (là encore, contrairement à un warrant classique).

- Le calcul du prix est simple et linéaire.

- La perte maximale est limitée au montant investi (contrairement ici à un CFD par exemple).

Quels sont les risques inhérents au turbo ?

Les risques présentés par un produit de type turbo sont les suivants :

- La désactivation implique une perte prématurée du montant investi.

- A contrario, le prix d’un turbo ne profitera pas de la hausse éventuelle de la volatilité.

- Le fort potentiel de variation du turbo implique une acuité totale sur le marché (à partir du moment où, bien évidemment, on s’y expose via ce type de produit).

Comment choisir un turbo ?

Les turbos n’échappent pas à la règle qui stipule que le choix de toute stratégie d’investissement dépend du profil de l’investisseur. Aussi, il faudra vous poser les questions suivantes avant de choisir votre turbo selon le scénario que vous jouez :

- Quel est mon degré de conviction ?

- Quelle perte maximum suis-je prêt à supporter ?

- Quelle durée de détention du turbo puis-je tolérer au maximum ?

En fonction de vos réponses, vous pourrez alors choisir un turbo avec une barrière plus ou moins proche. Pour une très forte conviction avec une grande perte potentielle supportable, n’hésitez pas à prendre un turbo réactif, avec la barrière la plus proche possible. Pour une conviction dans le sens mais pas forcément dans le timing, prenez une barrière plus éloignée (afin d’encaisser éventuellement un mouvement contraire intermédiaire).

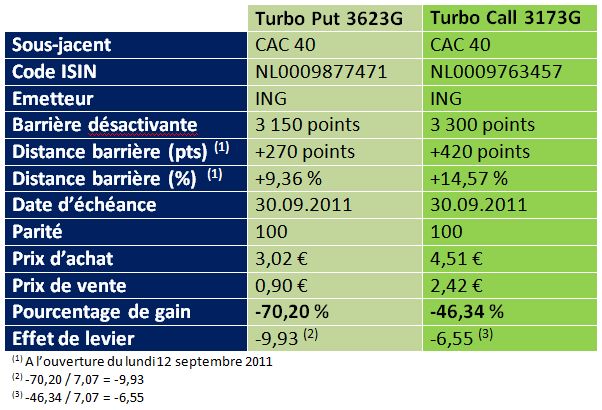

Exemple de comparaison entre deux turbos

Voici ci-dessous deux tableaux comparatifs des performances entre deux turbos adossés au même sous-jacent mais avec des barrières différentes.

Afin de permettre de bien se rendre compte des différences dans le cas d’une stratégie gagnante et d’une stratégie perdante, nous avons choisi de faire ces comparaisons exactement dans la même période, avec un achat à l’ouverture du lundi 12 septembre 2011 et une revente à l’ouverture du vendredi 16 septembre 2011, période durant laquelle l’indice CAC 40 servant ici de référence s’est apprécié de +7,07 %.

- EXEMPLE 1 : STRATEGIE GAGNANTE VIA DEUX TURBOS CALL :

- EXEMPLE 2 : STRATEGIE PERDANTE VIA DEUX TURBOS PUT :

On constatera donc à l’aide des tableaux ci-dessus la différence relative entre différents turbos. En effet, selon le choix des barrières, plus ou moins proches et donc plus ou moins sécuritaires, on a vu quels pouvaient être concrètement les résultats de 4 stratégies différentes durant exactement la même période :

– 2 stratégies gagnantes (à la hausse) : 1 agressive et 1 plus sécuritaire.

– 2 stratégies perdantes (à la baisse) : 1 agressive et 1 plus sécuritaire.

On déduira de cette démonstration par les chiffres qu’une stratégie sur turbos peut également s’adapter à des profils d’investisseurs ayant une tolérance au risque plus ou moins importante.

L’Analyse Technique, l’outil du turbo par excellence !

L’AT (Analyse Technique), comme vous le savez, est une discipline qui étudie les cours d’après leurs graphiques, avec de nombreuses règles, théories, indicateurs et statistiques. De cette étude, découlent divers niveaux de cours importants et, notamment, des seuils horizontaux, très importants pour déterminer des points de retournements, de support, ou de résistance. Or, certains de ces niveaux sont d’autant plus forts qu’ils correspondent à une conjonction de divers points théoriques.

Maintenant, quel est le risque véritable premier d’un turbo ? Eh bien, vous l’aurez compris, qu’il finisse par mourir, désactivé. Ce qui se traduit par le fait que le sous-jacent atteigne le niveau de ladite barrière. Et il faut donc tout faire pour éviter ce type de configuration.

L’analyse technique permet de déterminer un niveau de stop. Ce niveau est un niveau clé qui invaliderait le scénario que l’on espère sur le cours du sous-jacent. Or, avec un produit comme le turbo, il suffit d’en sélectionner un dont la barrière est :

- Sur un turbo call : au-dessous du niveau de stop théorique.

- Sur un turbo put : au-dessus du niveau de stop théorique.

Avec une discipline de gestion pareille, il est rarissime, voire presque impossible de se faire « désactiver ». Et c’est en ça aussi que le turbo présente un potentiel de R/R (Risque/Rendement) bien plus avantageux, selon moi, que son grand frère, le warrant.

La tendance actuelle est redevenue baissière. Et, depuis quelques années maintenant, les marchés sont dans une déroute totalement erratique, sans logique réelle, sans sens des proportions non plus, et avec une volatilité défiant l’entendement. Aussi, l’amplitude des mouvements, sans véritable précédent, permet de jouer de très bons coups sur des produits réactifs, comme les sont les turbos.

Quel déduire de tout ça en termes de profit ?

Eh bien, que vous pouvez soit vous essayer par vous-mêmes à tenter quelques lignes sur ce type de produits, soit nous rejoindre au sein de notre service de conseils dédiés « clé en main » spécialisés : DT Turbo.

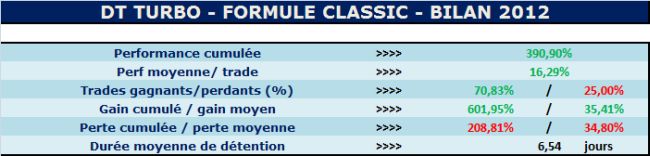

Voici d’ailleurs à ce sujet le tableau de performance de notre formule Classic. Comme vous le constaterez, celle-ci s’annonce pour le moment plutôt bien partie sur ce nouvel exercice 2012 :

Ainsi, si vous souhaitez profiter de nos recommandations et bénéficier vous aussi d’un effet de levier intéressant, n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Des webinaires pour tout savoir…

Enfin, je vous rappelle que vous pouvez retrouver l’ensemble de ces informations et davantage encore soit en téléchargeant le webinaire enregistré pour vous en direct le 23 mai dernier (sur la partie « Initiation ») soit en vous inscrivant au prochain webinaire (sur la partie « Maîtrise ») qui aura lieu le mardi 19 juin prochain à 21 heures. Pour ce faire, cliquez sur l’un des liens suivants :

- Télécharger le webinaire « Initiation aux turbos » du 23 mai 2011

- S’inscrire au webinaire « Maîtriser les turbos » du 19 juin 2011

A bon entendeur…

Marc Dagher

www.daghertrading.com

Loran

Bonjour Marc,

Dans l’exemple 2 vous parlez de 2 turbo Put mais celui ci présente un put et un call ( turbo call 3173 g )donc une petite erreur.

Cordialement.

Pingback: BILAN & RETROSPECTIVE 2012 + SPECIAL CAC – Que nous réserve la cuvée 2013 ? | Dagher Trading

Pingback: SPECIAL US – Sur la brèche… | Dagher Trading

Pingback: SPECIAL CAC – Mais où va-t-on désormais ? | Dagher Trading

Pingback: SPECIAL GOLD – La « valeur refuge » peut-elle recouvrer son statut ? | Dagher Trading

Pingback: SPECIAL INDICES – Investir et gérer ses positions cet été : risques et opportunités. | Dagher Trading

Pingback: MATIERES PREMIERES – Il y a de l’eau dans le gaz ! | Dagher Trading